내집 마련은 많은 사람들이 꿈꾸는 첫 번째 재태크 목표 중 하나입니다. 하지만 집 값은 너무나도 비싸졌고, 대출을 받고 싶어도 대출 규제 때문에 쉽지 않습니다. 이래저래 내집마련의 꿈은 점점 멀어지는 듯 싶었는데요. 살면서 한번도 집을 사보지 않은 생애최초 주택구입자분들에게 어쩌면 기회일 수도 있는 '생애최초 주택구입자 LTV 상한 완화; 정책이 나왔습니다.

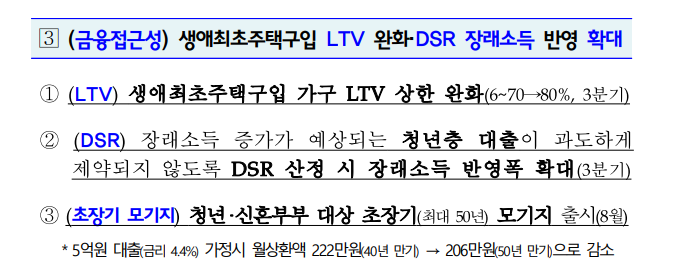

중산, 서민 주거 안정 대책 중, 금융접근성

최근 정부는 '새 정부 경제정책 방향'을 통해 여러가지 민생 안정 대책을 내놓았는데요. 그 중에 생애 최초 주택 구입자를 위한 대책이 있습니다. 주요 내용은 다음과 같습니다.

- 주택담보인정비율(LTV) 상한을 80%로 완화 (현행 60, 70% 수준)

- DSR 산정시 장래소득 반영폭 확대

- 청년, 신혼부부 대상 최대 50년 모기지 출시

이 중에서 가장 임팩트 있는 정책은 1번. 생애최초 주택 구입자에 대한 내용입니다.

생애최초 주택구입자 LTV 상한80%

가장 큰 변화는 생애최초 주택 구입자에 대한 LTV 상한이 80%까지 상향되었다는 점입니다. LTV를 80%까지 적용받을 수 있으며 최대 6억원까지 대출을 받을 수 있습니다. 지역, 주택가격, 소득 관계없이 생애최초 주택구입자라면 LTV 80%, 최대 6억까지 대출이 가능해졌습니다.

이게 무슨말이냐면 맞벌이라서 부부합산 소득이 1억을 넘어도 LTV 80%, 6억까지 대출을 받을 수 있습니다. 규제지역인 서울 강남권에 아파트를 구입할 때에도 LTV 80%, 최대 6억까지 대출이 가능합니다. 심지어 집값이 15억을 넘더라도 생애최초 주택 구입자는 6억까지 대출을 받을 수 있다고 합니다.

지금까지는 생애최초 주택구매자라고 해도 15억 초과 아파트에 대해서는 대출이 안되었습니다. 그리고 부부합산 소득이 1억원을 넘으면 대상에서 제외되었고, 대출한도 역시 4억원으로 아파트 시세에 비해 터무니없이 적은 금액이었습니다.

특히 분양가상한제 적용 지역에서 청약에 당첨되어 분양을 받게되더라도 입주시 감정가액이 15억이 넘어가면 잔금 대출을 받을 수 없었던 경우도 많았습니다. 이런 분들에게는 정말 희소식이 아닐 수 없습니다.

이번 정책에서 혜택을 받는 생애최초 주택구입자는 세대 구성원 모두가 과거에 주택을 소유한 사실이 없는 자를 의미합니다. 과거에 주택을 소유했다가 처분해서 현재 무주택자인 경우에는 생애최초 주택구입자가 아니므로 이번 LTV 완화 적용 대상이 아닙니다. 유의하시기 바랍니다.

이번 정책은 오는 3분기 정도부터 시행될 수 있도록 추진할 예정이라고 합니다.

생애최초 주택구입자 취득세 감면

생애최초 주택구입자라면 집을 살 때 내야하는 취득세도 200만원 한도 내에서 감면받게 됩니다. 기존에는 부부합산 연 7000만원 이하 소득과 주택 가액 4억원 기준을 만족해야만 취득세 감면을 받을 수 있었는데요. 이런 기준이 없어지고 취득세 감면 혜택을 받을 수 있는 대상이 더 늘어난다고 합니다.

(다만 상속이나 증여, 신축 등을 취득하는 경우에는 취득세 감면 혜택이 없다는 기사도 있으니 잘 알아봐야겠습니다.)

다만 DSR은 적용

생애최초 주택 구입자에 대한 LTV 상한 완화 소식은 희소식입니다만 오는 7월부터 시행되는 차주별 DSR 규제는 여전히 적용됩니다.

생애최초 주택 구입자가 6억원의 대출한도를 전부 받으려면 4.5% 금리 기준으로 연간 소득이 1억 500만원 이상이어야 합니다. 5% 금리라면 1억 1400만원 정도는 되어야 6억원을 전부 받을 수 있습니다. 주택담보대출은 부부합산으로 DSR 계산이 가능한데요. 부부합산이 가능한 경우라면 부부의 소득을 합쳐서 계산하면 됩니다.

따라서 이번 대책은 그 동안 주택 정책에서 소외되었던 고소득자나 맞벌이 부부 중 한번도 집을 가지지 않았던 분들에게 최대의 혜택으로 돌아갈 것 같습니다.

DSR 계산시 미래소득 적용

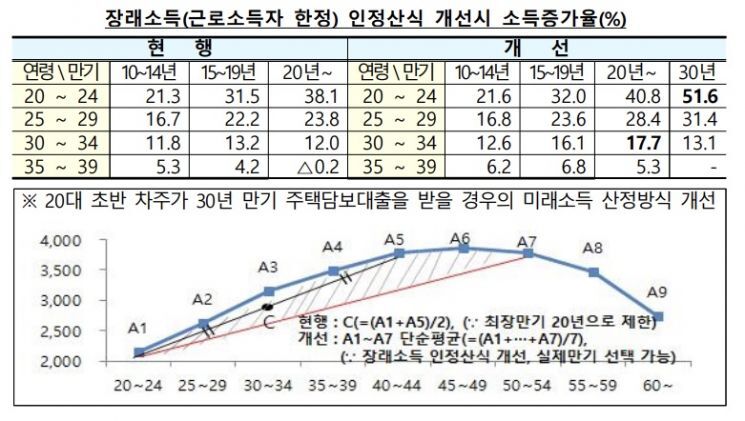

주택담보대출은 한번 받아서 거의 평생 갚는데요. 이제 막 취업한 청년층이나 신혼부부들은 아직 소득 수준이 높지 않기 때문에 DSR 계산에서 불이익을 받게 됩니다. 사회 초년생의 경우 앞으로 점진적으로 소득이 증가하게 될 텐데요. 앞으로 예상되는 소득 증가분을 미리 땡겨서 DSR 계산에 반영해 주는 미래소득 반영의 폭도 상향됩니다.

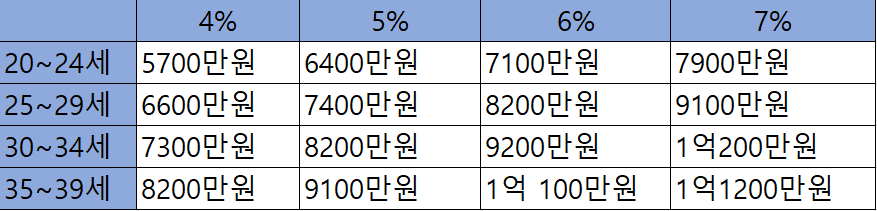

예를 들어 20대 초반의 경우 연봉이 5700만원이라면 미래소득 상승분인 51.6% 증가분을 고려해 8641만원 기준으로 DSR 계산이 들어갑니다. 만약 금리가 4%인 원리금균등상환 대출상품을 이용한다면 6억원을 빌릴 수 있습니다. 맞벌이의 경우 20대 초반 부부가 각각 2850만원씩 벌면 최대 금액인 6억원을 대출받을 수 있다는 계산이 나옵니다. 물론 금리가 올라가면필요한 소득은 좀 더 올라갑니다.

만약 20대 중후반이라면 부부합산 연봉 6600만원을 넘으면 6억원까지 대출을 받을 수 있고, 30대 초반은 7300만원, 30대 후반은 8200만원을 넘어야 합니다.아마도 상당수 맞벌이 가구에서 6억원까지 대출이 가능할 것으로 보입니다.

문제는 이자

요즘은 대출규제를 풀어줘도 마음 놓고 대출을 받기 힘든 상황입니다. 이유는 인플레이션을 잡기 위해 각국의 중앙은행들이 금리를 올리고 있기 때문입니다. 최근 주택담보대출의 금리도 많이 올라와있는데요. 앞으로도 1% 이상은 더 오를 예정이어서 무리하게 대출을 받으면 삶이 고달파질 수 있습니다.

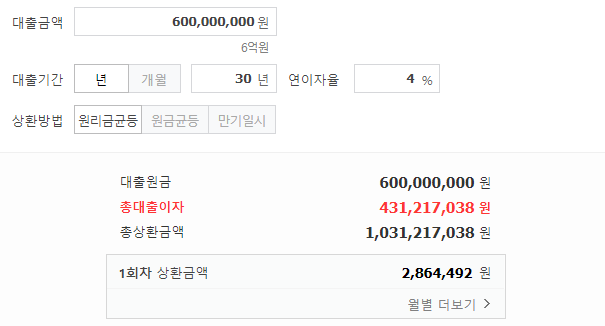

가장 극단적으로 20대 초반 맞벌이 부부가 대출을 받았다고 가정하겠습니다. 부부가 각각 3000만원의 연봉을 받고 있어 총 수입이 6천만원이라고 해보겠습니다. 이 경우 위에서 계산한대로 미래소득을 인정해 6억원까지 대출이 가능합니다. 연이율 4% 30년만기 주담대를 원리금 균등상환으로 했을 때, 한달에 286만 4492원의 원리금이 납부되어야 합니다. 연간으로 따지면 3천 437만 3904원입니다.

연봉 3000만원의 실수령액은 2,248,340원입니다. 맞벌이 부부가 연간 통장에 받는 실수령액은 5천 396만 160원입니다. 이 중에 3천 437만 3904원을 원리금 상환하고 남은 돈은 1천 958만 6256원입니다. 한달에 163만원 정도되는 돈으로 생활해야합니다.

만약 중간에 부부중 한사람이 실직을 하거나 임신으로 휴직을 해야하는 경우라면 그나마의 소득도 줄어들게됩니다. 게다가 금리인상기이기 때문에 변동 금리 상품이라면 향후 금리가 상승할 가능성도 있으며 그 경우 정말 숨쉬기 힘들정도로 빡세집니다.

6억원을 30년동안 4% 이자로 빌리면 대출원금 6억원에 총 납부 이자가 4억 3100만원 정도입니다. 금리가 5%로 오르면 총 납부이자는 5억 6천만원 가량으로 높아집니다.

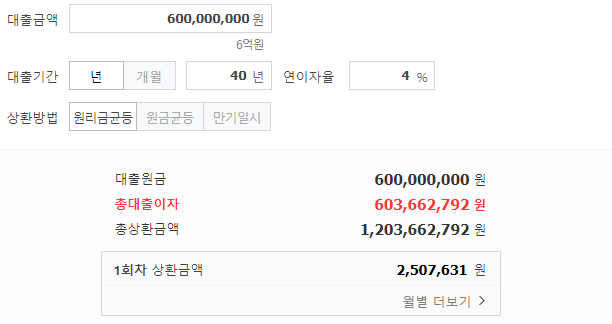

DSR 규제로 만기를 10년 더 긴 40년으로 하는 상품들이 나오고 있죠. 6억원을 4% 이자로 40년동안 빌리면 대출원금이 6억원에 대출이자도 6억 300만원 가량으로 늘어납니다. 만기를 늘리면 이자를 더 내야하는거죠.

5% 금리라면? 원금에 훨씬 상회하는 이자를 내야합니다. 금리가 7%까지 올라가고 만기가 40년이라면 원금 6억원에 총 이자만 무려 11억원이 넘어갑니다.

윤석열 정부의 규제완화로 대출을 받을 수는 있어집니다. 하지만 대출을 받은 이후의 삶은 잘 생각하지 않는 것 같은데요. 집 값이 상승하는 시기면 상관없겠지만 보합이거나 하락하는 경우라면 이런 원리금 상환부담에 평가차손까지 더해집니다.

대출을 받기 전에 예상되는 미래의 삶을 한 번 더 생각해보고 결정해야하는 시기가 오는 것 같습니다.

'정리 예정 > 정책' 카테고리의 다른 글

| [정책] 안심전환대출 조건 완화 - 연소득 기준과 주택 가격 기준 완화 (0) | 2022.11.12 |

|---|---|

| [정책] 줍줍(무순위 청약) 지역 거주요건 폐지 - 11 10 대책 (0) | 2022.11.10 |

| [정책] 전국 부동산 규제지역 해제 - 서울, 과천, 성남, 하남, 광명 제외 전지역 해제 (1110대책) (0) | 2022.11.10 |

| [부동산] 15억 초과 아파트 주담대 허용 및 중도금 대출 제한 12억으로 확대 (0) | 2022.10.28 |

댓글